在签署前的讲话中,特朗普说,“我要的是‘有来有往’的关系,即我们的关税是多少,你们也要是一样的。而现在的情况明显对美国很不公平。”

这是特朗普第一次直接针对中国的贸易行动。此前,他指责中国将美国制造业挖空并导致美国就业岗位的流失。

特朗普此举被普遍认为是对中国贸易战的第一枪。

货币市场不喜欢任何形式的贸易战。贸易战一旦开打,势必影响各种货币的走势,有的上涨有的下跌。

汇率涨跌,有时会让我们的海外投资收益相差数倍。

我们来看看贸易战的影响下,各种货币会有什么反应?

1关税冲击波

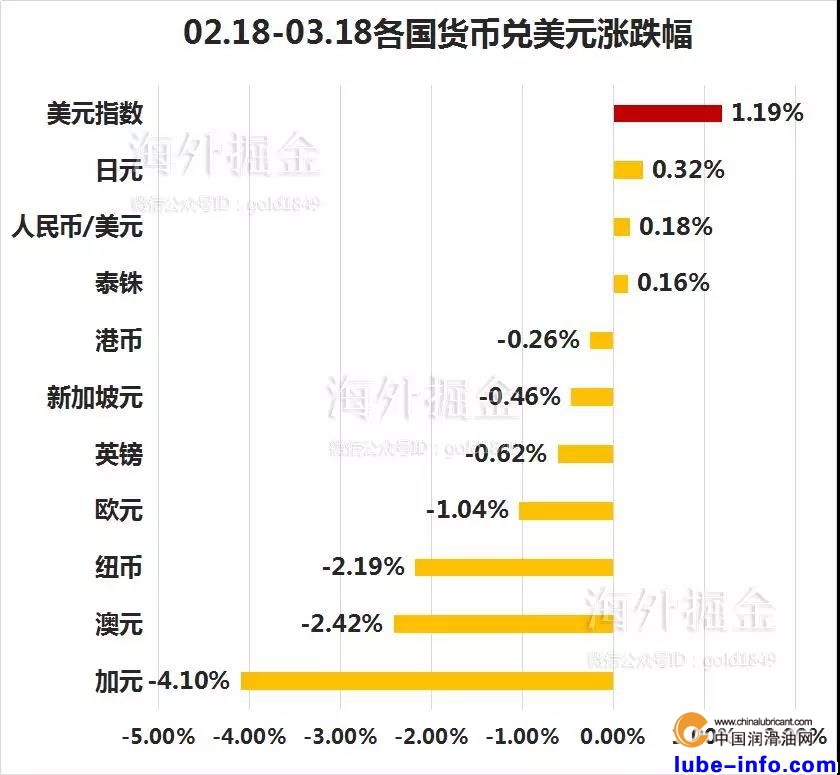

前段时间,特朗普宣布要对进口美国的钢和铝分别收取25%和10%的进口关税,对美国出口最多这类商品的加拿大,就遭遇了滑铁卢。

(特朗普签署征收关税公告没多久,加元急挫)

(跟美国贸易关系紧密的国家都出现了不同程度的贬值现象)

这段时间下来,加元跌幅在全球主要货币中跌得最多。甚至有国外财经博主直接声称,加币将是受到最大打击的。

但是,想利用冲击低汇率购买加拿大鹅(Canada Goose)的朋友不一定真能等到加币进一步下跌。

作为谈判北美自由贸易协定(NAFTA)的筹码,特朗普给了加拿大30天的关税豁免时期,短期内加币还会维持稳定。

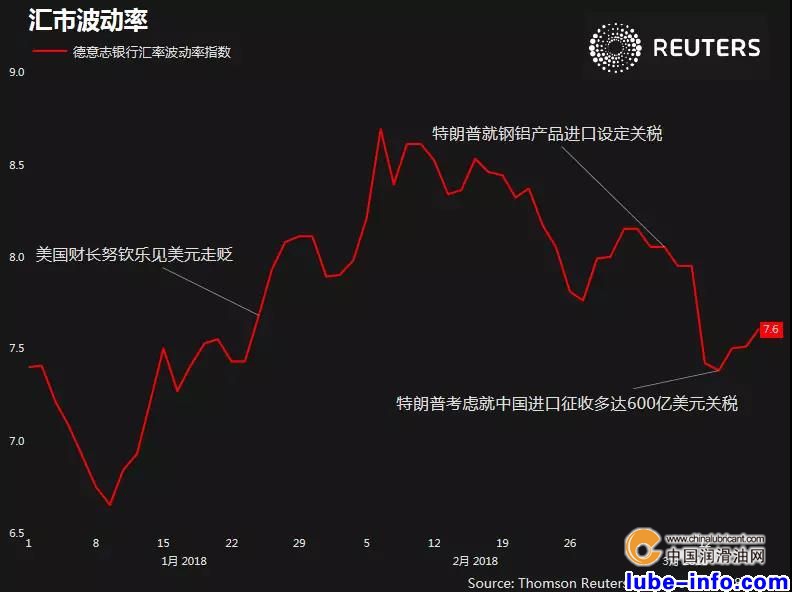

但贸易战将肯定导致汇市动荡,波及美元和你们所关心的其他全球主要货币的利率走势。

2美元前景难料

从历史上来看,一旦贸易战开打,美元下跌压力,比如:

1995年,比尔·克林顿宣布对日本制造的豪华轿车提出了高达100%的关税,美元兑日元下跌,比公允价值低20%。

2002年3月,小布什对欧盟进口钢材征收关税,美元兑欧元下跌6%。

2016年5月,奥巴马对中国部分钢材征收惩罚性关税后,美元指数一个月内下跌约2%。

但美元兑人民币有特殊性,比如2016年那次,美元兑人民币反而涨了2%。

在刚刚结束的纪要会议上,美联储如期加息,美元应声下跌。这也加大了美元的下行压力。同时,全球央行都进入了加快加息的节奏,速度堪称2011年以来最快。贸易战开打,全球央行却同步缩表,贸易和汇率的前景更加难料。

总的来看,按路透的分析:

面对贸易战,短期而言,美元有可能会走软,尤其是兑欧元和日元。但如果全球增长下降或是市场陷入全线抛盘,美元应该能受益于自身全球储备货币的身份。

当前全球经济形势普遍走强,德国经济增长好于预期;日本就业率创纪录……这也是为何特朗普宣布征收关税以来,汇市的表现仍比较平稳的原因。

到目前为止,贸易战都还只是“口头上说说”,一旦贸易战开打,汇市的反应将非常剧烈。

3谁最受打击?

海面上风平浪静,但谁知海下的火山已经在酝酿。

“(亚洲市场)可能会有相当大幅度的波动。亚洲货币正处于多年来高点,目前完全没有反映保护主义的风险,”伦敦汇率投资公司Millennium Global投资组合联席主管Richard Benson表示。

对谁将最受伤,外界普遍认为,经济体小、经济开放度更高的国家/地区货币会受到最大影响——主要国家和地区就是:韩国、新加坡、中国台湾。

(1)韩元与新台币有下行压力

这两个国家和地区被认为贸易开放程度大,比如韩国。毋庸置疑韩国将是美国此次关税壁垒的受害者之一。韩国对美国进口的钢铁总量甚至超过中国,排在墨西哥之后的第五位。

(数据来源:美国统计局、瑞银)

近期,韩元和新台币兑美元都来到三年以来的新高。

经济壁垒让这些开放型经济体面临出口成本上升、订单锐减的风险,投机者若再趁机进入做空,将对这些目前在高位的货币产生更大的下行压力。

(2)亚洲货币会被抛售

国际机构表示亚洲货币或者因为贸易战而被抛售。瑞士信贷(Credit Suisse)发布报告称,受到特朗普上周开征关税以及美国国债收益率不断上升等压力,亚洲国家的经常帐赤字可能恶化,亚洲货币面临进一步的抛售压力。

瑞信认为,需要资金以缩小经常账户赤字的国家也是重点关注对象。

印尼盾,印度卢比和菲律宾比索等赤字货币,可能会因为其经常帐赤字需要资金而变得更加脆弱,且环境不利于投资组合流动。

自2月中旬以来,美国商务部对进口钢铝课征关税,亚洲所有货币都走弱,跌幅最大的是印尼盾,跌逾1.5%。虽然印尼不是这些金属的主要出口国,但由于外国人拥有几乎40%以印尼盾计值的政府债务,因此印尼盾往往被视为投资者如何看待该地区的风向标。

(3)港币贬值刷新近期记录

从经济数据来看,美联储将加息已经是板上钉钉的事实,所以加息带来的利差,也促使投机者执行套利交易,资金撤出亚洲,回流美国。而这就要说到港币。

香港或许是这次贸易战的主战场。相比于在岸人民币,港币更不易受到政府影响,流动性更好。而港币的汇率则是市场衡量中国资本流动情况最清晰的指标。

截至目前,美元兑港币已到达7.84,贬值已刷新近期记录。

(美元兑港币)

香港向来是极度依赖贸易的自由港,也是中国对外贸易的中间方,贸易战若打响,船运、香港在内地从事贸易的公司的利润将被压缩。同时,港币贬值,投资者对香港的信心会被挤压,对香港经济造成负面影响,进一步给港币造成下行压力。

不过,看空港币也不是那么容易的。回想索罗斯当年带领一票投机者大举进入香港,做空港币,却未曾想遭到香港金管局隔夜利率推高至300%反制。香港金融市场元气大伤,但保住了港币。

(4) 澳元不容乐观

与亚洲经济依赖度较高的澳大利亚,其货币澳元受亚洲经济表现的影响较大。

因此贸易战如果加剧,亚洲出口经济体受挫,澳元的走势也不容乐观。

伦敦汇率投资公司Millennium Global的研究人员认为,包括韩元及台币等亚洲出口经济体货币面临的风险最高,而隐含亚洲经济成长题材的澳元面临的风险也不小。

澳币一向对美国政策的变动非常敏感。

(澳币兑美元)

美联储加息、贸易战都给澳币带来下行压力。这周二,澳币兑人民币出现20个月以来首次暴跌,跌至4.8777。

4谁将表现最好?

毕竟美国打贸易战的辐射圈大,各国一不小心就可能引火上身,所以对于“会受伤”的货币,机构们众说纷纭。

但如果打贸易战,谁将是表现最佳的货币?表现佳,意思就是在大多数货币遭遇汇率极度不稳定或者下跌时,这个货币能稳健升值,为其他外汇汇率的下跌提供对冲。

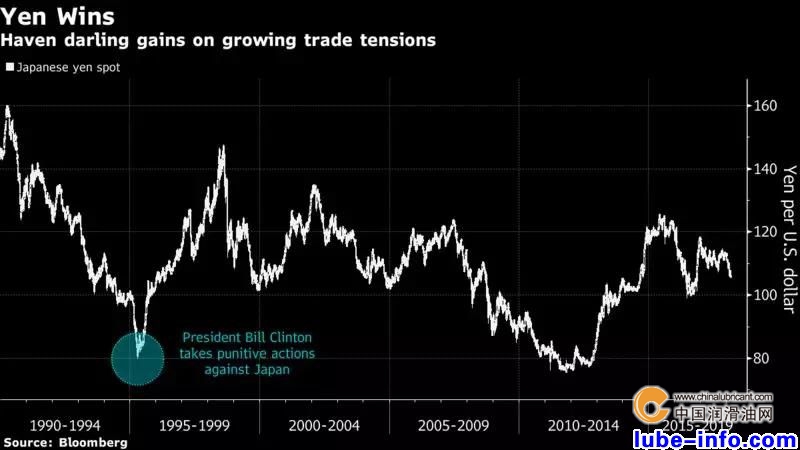

在这个问题上的回答,全球机构惊人地一致,那就是日元。

(1)日元

由于日本拥有庞大经常账目盈余,日本投资人又在海外资产投入数以万亿计的美元,加上本国的宽松货币环境以及低利率,让外汇能非常低成本而灵活地出入,从而使日元享有避险货币地位,这也让日元成为在危机中的抢手货币。

贝莱德(Blackrock)研究了过去15年里市场对大约六次主要贸易风险事件的立即反应,得出的结论是黄金及日元往往表现较好。

(2)欧元

欧元的情况就不那么确定了。虽说它也是一款避险货币,但特朗普将关税斧头砍向欧盟,嚷嚷着要对欧盟汽车征税,这会打击欧盟与美国的贸易活动。另外,欧盟还要面对英国退欧的谈判。目前双方已经谈成英国退欧过渡条款的基本内容,前景趋于明朗,英镑也在谈判完成后大涨,像是在庆祝这个历史时刻。

此前欧盟为了恢复元气,一直实行量化宽松。目前来看成果显著,曾深陷债务危机的国家逐渐走出泥沼,但这也大大增加了未来加息的可能性。

所以说,不似加拿大的经济很大程度上依赖于北美自由贸易协定,加币对贸易战的进程很敏感,影响欧元走势的因素则更加多元。

但是也有机构唱多欧元。美银美林在评估贸易战对各国货币的打击中得出的结论是:加元面临的风险最大,美元和新西兰元看起来也较为脆弱,而瑞郎和欧元将更为强劲。

5人民币会如何

而对于人民币是否有风险,分析师们普遍认为,因为中国是一个非开放的市场,汇率走势受政策影响甚大,央行会有干预,因此不能简单地加以推测。

新上任央行行长易纲也曾在他的论文中写道,对于没有开放资本账户的国家而言,无论政府名义上宣布采取何种汇率制度,事实上它都将收敛于固定汇率制。进一步的,易纲与汤弦指出,当金融衍生工具不发达时,市场主体难以有效规避汇率风险,而投机活动也缺乏必要的工具,此时汇率制度主要是政府选择的结果

中国属于资本严管的国家,资本账户并未完全开放,金额衍生工具也还不发达,所以在汇率上会更多受到政府的把控。

面对直指中国的贸易战,中国人民大学重阳金融研究院执行院长王文在接受彭博采访时称,中国可能会试图贬值人民币作为对策。人民币汇率走软会使中国出口更具竞争力,而货币操纵也是特朗普和他的盟友过去所热衷的。

“中国有很多政策选择应对,”王文说。“中国现在正在保持耐心和等待,因为我们是以后发制胜战略而闻名。”

6都在为贸易战做准备了

投资组合和基金经理这一群对汇率变化最敏感的人,已经陆续买入大量日元。

开年以来,日元涨幅超过5%,目前接近一年半高位,一部分是由于市场押注日本央行将结束大规模买债计划。

(美元兑日元)

而在去年一些基金经理闻风头不对,也早已开始出仓加币。

Columbia Threadneedle Investments的投资组合经理Tannuzzo在去年减持加币和墨西哥比索。“这可能是我们一段时间以来第一次没有加拿大元或墨西哥比索的风险敞口,其中最重要的原因之一就是贸易方面的谈判。”

“关于贸易战,由于非常难以量化,市场看起来干脆忽视这个风险,”一个美国的外汇经理Russell Silberston在接受路透社采访时表示。该公司管理的资产规模约为1,400亿美元。

“但千万别误解我,我们已经把(可能爆发贸易战的前景)作为一个重要事件风险。”

相关评论